Этот сезон подкаста представляет из себя авторский пересказ отдельных глав из книги Warnings: Finding Cassandras to Stop Catastrophes. Если есть возможность – обязательно прочитайте в оригинале. Totally worth it. Или можете удовольствоваться моим пересказом 🙂

Часть 1 | Часть 2 | Часть 3 | Часть 4

Белфорт

Про “Телефонного хулигана с Уолл-Стрит” Скорсезе почти все слышали. Алчный предпринимательский авантюризм не отягощенный этическими нормами. Фильм действительно снят по мотивам реальных событий. Быстрый успех, шальные деньги, пучина гедонистического угара с женщинами и веществами — всё так и было. Но с точки зрения масштабов отъёма денег у народонаселения, Джордан Белфорт, он же Волк с Уолл-Стрит — средней руки жулик и, как иногда говорят с презрительным акцентом, сынок. И сейчас я расскажу, почему.

На чем он разбогател? Впаривал несведущим людям копеечные акции ноунейм компаний (penny stock), которые торгуются меньше доллара за штуку. Половина этих компаний была условным ООО “Рога и Копыта”. Общая схема называется “get rich or die trying” (разбогатей или сдохни пытаясь). Арендуете котельную (отсюда и название еще одного фильма снятого по мотивам биографии Белфорта, Boiler room), проводите туда телефонную линию, расставляете впритык столы с телефонами, нанимаете амбициозных босяков и — вуаля! — у вас потогонный колл-центр брокерской фирмы, или “бойлерная”. Дальше работает схема “pump and dump” — путём выноса мозга кавалерийским наскоком по телефону копеечные акции никому не известной компании подаются потенциальным инвесторам как выгодное вложение и сделка века. Их стоимость искусственно раздувается (pump), и они “сбрасываются” нерадивой жертве (dump). В ход идут всевозможные манипуляции информацией, боевое НЛП, инсайдерские сливы и слухи (естественно, фиктивные), что угодно, лишь бы клиент лох дал денег. Процесс окучивания жертв по телефону в фильме передан очень реалистично и достоверно. Прямо вот чувствуешь, что сейчас поймёшь, как это работает, позвонишь начальнику и прожмёшь его на повышение зарплаты и отпуск, а он и не заметит убаюканный вашим голосом. Когда аффект и ступор проходят, жертва выясняет масштабы бедствия, вместо ценных бумаг приобретен бесценный опыт (далеко не всем это помогает), и дальше идут все стадии принятия неизбежного по Кюблер-Росс, которые в итоге заканчиваются судом, если это сказка с хорошим концом.

В 1999 Белфорту предъявили обвинение в мошенничестве на рынке ценных бумаг, отмывке денег и посадили в тюрьму. Сидел он в одной камере с актером и музыкантом Томми Чонгом, известным широкой публике по фильму “Накуренные”. Тот и уговорил Белфорта выйдя на свободу поведать миру о своих приключениях. Отсидев половину из положенных четырех лет, Белфорт вышел досрочно благодаря сотрудничеству с органами. Поговаривают, что он сдал бывших коллег и сотрудников. После этого он годами увиливал от налогов и выплат жертвам своей мошеннической схемы, опубликовал бесполезную книгу для продажников и вёл мотивационные тренинги, на которых рассказывал, что бизнес был абсолютно легитимный, и он вообще тут не причём. Очень американская история.

Мэдофф

Человек, о котором я хочу вам рассказать, Берни Мэдофф, торговал копеечными акциями (penny stock) еще в 1960 году, за два года до того, как Белфорт вообще появился на свет. В свое время он был председателем биржи NASDAQ – второй по размерам после нью-йоркской. А ещё способствовал распространению электронных торговых платформ и концепции оплаты за поток заказов, которая была описана как «легальный откат». Оплата за поток заказов (Payment for order flow, PFOF) — это вознаграждение, которое биржевой брокер получает от маркет-мейкера в обмен на то, что брокер направляет сделки своих клиентов к этому маркет-мейкеру. И теперь скажите мне, чем это не “откат”. Ожидаемо, что этой спорной практики, естественно, целый ряд сторонников среди политиков и финансистов. Прямо удивительно, почему.

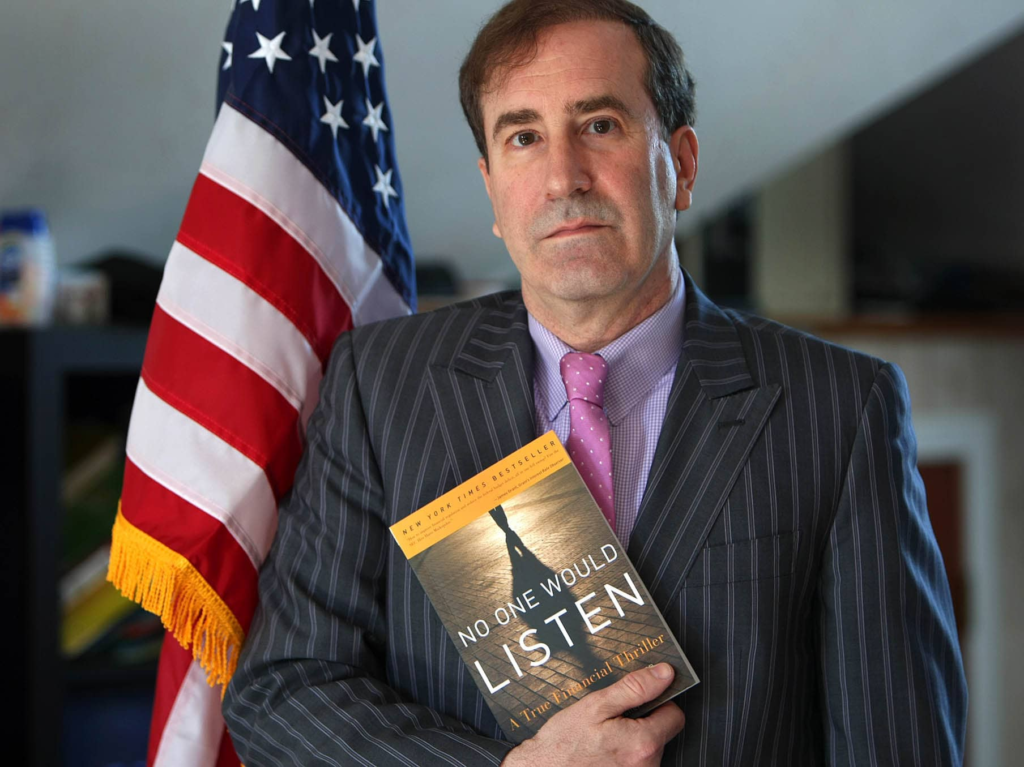

Представьте себе, как выглядит офис компании занимающейся инвестиционным менеджментом. Повспоминайте американские фильмы для соответствующей картинки. Сидит в нём человек, чья специальность называется portfolio manager. Его задача- распоряжаться вложениями чужого добра так, чтобы оно приумножалось. Его зовут Гарри. Гарри Маркопулос.

Как-то раз птичка принесла ему на хвосте слухи о хедж-фонде, у которого есть таинственный менеджер – курица несущая золотые яйца. Тот приносит клиентам фонда от 12% годовых и выше. Самому фонду за услуги перепадает столько, что этот менеджер у них в абсолютном фаворе и приоритете. Надо всего лишь прокачивать через него достаточно клиентов и большую часть времени на работе можно плевать в потолок, а с него на вас капают деньги.

Гарри через начальство узнаёт, что это за чудо-менеджер такой. Им оказывается Берни Мэдофф, чью брокерскую компанию знают ну абсолютно все — столько лет он уже на рынке и в профессии. Странно здесь то, что он занимается не организацией сделок, чего следовало бы ожидать по его роду деятельность, а берет в управление частные инвестиции. То есть выступает в роли хедж-фонда. Покопавшись ещё Гарри выясняет две не вяжущиеся друг с другом вещи. Мэдофф, как им заявлено, использует достаточно осторожную стратегию split-strike, которая даже в теории не может приносить такого возврата инвестиций. А в руках Берни Мэдоффа она еще и не даёт осечек, что совсем уже невероятно. Рынок просел, все в минусах, а Берни в плюсе. Impossible.

А теперь добавим интриги и накала. На дворе 1999 год, Гарри к тому моменту уже собрал небольшую команду для расследования. Почти как Bellingcat, только вместо сбитого “Боинга” они расследуют финансовую аферу. Так вот по их подсчетам выходит, что в управлении у Мэдоффа средств инвесторов на суммы от трёх до шести миллиардов долларов. В то время, как у самых крупных хедж-фондов в среднем около двух. За такими масштабными цифрами должны стоять целые мириады операций купли-продажи, это игрок чудовищного размера. И на бирже о нём ничего не знают. Ни слуху, ни духу. А слона-то я и не заметил.

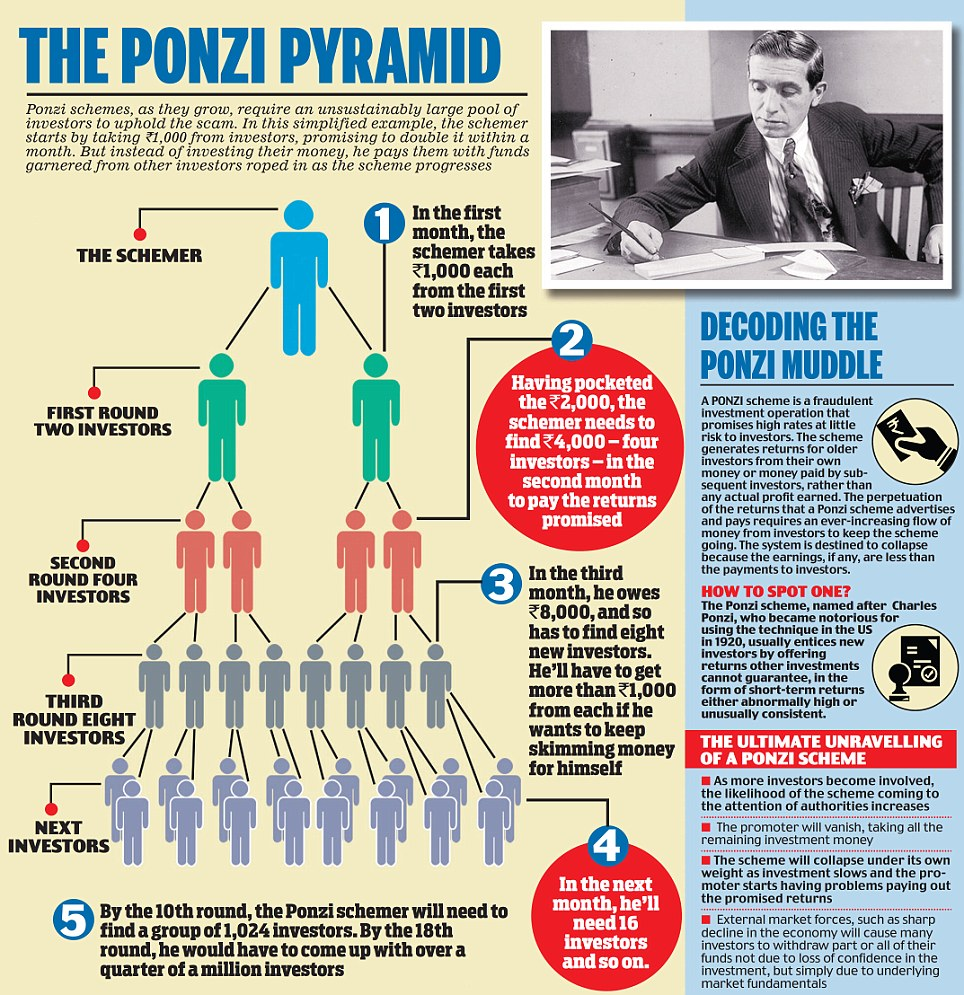

Вишенкой на торте то, что по всей логике, если он так волшебно делает деньги, то с новыми инвесторами волшебство будет только крепчать и увеличиваться в объемах. Нужна реклама для привлечения новых клиентов. Но никакой рекламы, никакого сарафанного радио “Одна бабка сказала”. Ничего. Посреди Уолл-Стрит стоит невидимая мельница Сампо из карело-финского эпоса “Калевала” делает деньги в поражающих воображение масштабах, и никто ничего не знает и не слышал. И Гарри Маркопулос приходит к выводу, что это схема Понци, которая на постсоветском пространстве оставила в массовом сознании след из трёх букв.

В 2000 году Гарри собирает все цифры и доказательства в папочку и идёт в U.S. Securities and Exchange Commission (SEC) — независимое агентство федерального правительства США, созданное после краха на Уолл-стрит в 1929 году. Основной целью SEC является обеспечение соблюдения закона против манипулирования рынком. Там он излагает им ситуацию, разжевывает, настойчиво просит обратить на Мэдоффа внимание, “обуйте глазки”, как говорит моя мама. Тамошние клерки со скукой ждут, когда он закончит и уйдёт, потому что им неохота вникать в тонкости финансовых инструментов, к тому же он не зарегистрирован как инвестиционный консультант и вообще, мужчина, у нас обеденный перерыв, оставьте что вы там принесли, мы посмотрим и передадим куда надо. Когда за Маркопулосом закрывается дверь, папка отправляется подпирать ножку стола.

Проходит год, команда Маркопулоса присылает SEC похожий отчёт, только еще толще, с ещё большим количеством доказательств и уже 12 миллиардами, которые Мэдофф надоил с инвесторов. Отчёт отправляется подпирать другую ножку стола, а один из команды, Майкл Окрант, главный редактор двух специализированных журналов о трейдинге (Managed Account Reports и MARHedge) отправляется прямиком к Мэдоффу брать у того интервью. Совершенно ожидаемо, что от ответов на вопросы как он делает деньги из воздуха не оставляя следов, Берни уходит. Когда же Окрант напоследок спрашивает его “Ладно, храните свои секреты. Но вам-то самим с этого что?”, то выясняется совсем невероятная деталь. А ничего. Весь баснословный профит достаётся клиентам, немало оседает у seeder funds, которые, по сути, выполняют функции “воронок” сливающих клиентов Мэдоффу. А сам он берёт пару центов с каждой акции в качестве мизерной комиссии. Это даже не крошки со стола, это пыль от них. Франциск Ассизский и добрый самаритянин Уолл-Стрит, одним словом, 2 в 1.

Вы думаете, что уж после этого кто-то почесался в SEC, куда, естественно, обо всём в подробностях доложили. Чёрта с два. Гарри, который занимался этим в свободное от работы время, приходит к начальству и выкладывает карты на стол. Так, мол, и так, посмотрите, какой беспрецедентный случай, афёра века, давайте что-то делать. На что ему и говорят “Слушай, чёрт с ним, с этим Мэдоффом, придумай нам похожую схему”. Ступай на базар и купи нам волшебную куру. Маркопулос разводит руками и отправляется измысливать финансовый дериватив, который можно будет продать европейским клиентам. Потом он едет в Европу, чтобы познакомиться с потенциальной аудиторией, общается с частными банками и хедж-фондами, и выясняет, что добрая дюжина из них дают свои деньги в рост Берни Мэдоффу. И каждый из них свято уверен, что он единоличный владелец волшебной курицы несущей золотые яйца. И каждый скрывает свою связь с ним, как хранимую за семью замками коллекцию детского порно. “Вы же понимаете, это строго между нами, только для вас и только по дружбе, никто не должен знать”. Таково требование Берни. А что еще интереснее — половина из них, это вообще оффшорные фирмы, которые используются для ухода от налогов и отмывания денег. Берни Мэдофф ворует деньги не только у благотворительных фондов, еврейских организаций, Стивена Спилберга (да-да, и его отымели) и наследницы дома L’Oreal Лилианы Беттенкурт. Он ворует деньги у наркокартелей и русской мафии.

В 2005 году, когда команда Гарри уже разбежалась отчаявшись достучаться до представителей госструктур, и занялась своей жизнью, он уже сам отправил в SEC очередной отчёт, еще толще предыдущего. К этому времени объемы инвестиций рухнувших в фонд золотоносной курицы составлял десятки миллиардов. А за 14 лет деятельности у Мэдоффа, согласно доступной информации, было всего семь месяцев без прибыли. Но его солнце начало катиться к закату. В своём отчёте Маркопулос указал, что Мэдофф стал обращаться в банки за кредитами, в которых ему было отказано. Конвейер клиентов стал сбавлять обороты, а старым клиентам нужно было с чего-то платить дивиденды. А в 2008 случился, если вы помните, финансовый кризис, клиенты рванули забирать свои деньги, и… результат, как вы понимаете, немного предсказуем. Денег не оказалось. 10 декабря Берни Мэдофф пришёл домой, собрал жену с сыновьями (а они оба работали в его конторе), и сказал им примерно следующее “Дорогие мои, это всё было одним сплошным обманом”. Сынки позвонили в адвокатскую контору, те вызвали SEC и федеральных прокуроров, и на следующий день Мэдофф был задержан.

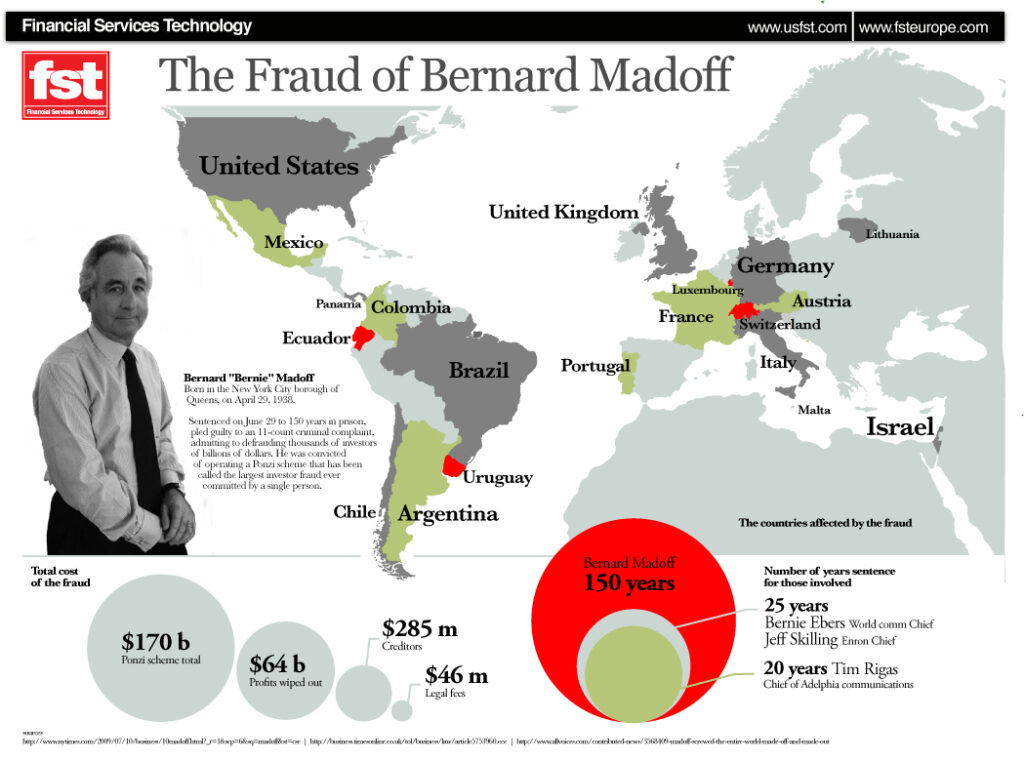

Началась цепная реакция среди инвесторов, которые хватились своих денег. Это могучее цунами паники, безысходности и осознания, что “плакали наши денежки” распространилась далеко за пределы владельцев индивидуальных счетов. Погорели филантропы и всяческие фонды, соответственно пострадали и больницы, музеи и благотворительные организации, которые они поддерживали. Благодаря своей сети фидерных фондов (feeder funds) Мэдофф создал первую по-настоящему всемирную схему Понци, которая пустила свои метастазы в Латинской Америке, Китае, Японии, Корее, Сингапуре и Дубае. Особенно пострадала Европа. Посредником между Мэдоффом и многими его европейскими клиентами была компания Access International, та самая, через которую Гарри Маркопулос вышел на Берни. Её владелец прогорел сам и подвёл под монастырь еще уйму народу. Не выдержав угрызений остатков совести, спустя почти две недели после того, как всё стало известно, он пошёл в офис, написал несколько предсмертных записок, отобедал баночкой снотворного и вскрыл вены канцелярским ножом.

В 2009 году Бернард Мэдофф признал себя виновным по одиннадцати пунктам обвинения в мошенничестве с ценными бумагами и инвестициями, краже, лжесвидетельстве и отмывании денег. Его приговорили к 150 годам заключения. Спустя два года, в годовщину ареста Мэдоффа повесился его младший сын, Энди. Спустя еще четыре года, старший, Марк, умер от рака. Сам Берни умер в тюрьме от хронической болезни почек в апреле 2021.

В самом начале я обещал вам рассказать, почему такой известный Джордан Белфорт, который Волк с Уолл-Стрит, на самом деле сынок, инфоцыган и средней руки жулик. Всё дело в цифрах. Суммарный ущерб от его аферы составил около 200 миллионов долларов. А финансовая черная дыра сотворенная Мэдоффом оценивается в… шестьдесят пять МИЛЛИАРДОВ долларов. Из которых только 17 миллиардов денег удалось спасти. И эта дыра выросла под самым носом у контролирующих органов, которым Гарри Маркопулос носил отчёты, в которых вся схема Берни Мэдоффа была сервирована на блюдечке с золотой каёмочкой, напомню, на протяжении ВОСЬМИ ЛЕТ.

Это самая крупная схема Понци за всю историю человечества, которую обнаружил один человек. Но ему, как и мифической Кассандре, никто не поверил.

Понци

Сама схема Понци названа в честь одного ловкого итальянского эмигранта, который приехал в 1903 году покорять Америку с парой долларов в кармане – остальное он проиграл по дороге. Карло Пьетро Джованни Гульельмо Тебальдо Понци. Потынявшись и попробовав себя в разных амплуа, он нашёл способ обогатиться. За несколько лет до того, как Понци приехал в Штаты, один ушлый бухгалтер, которого звали Уилл Миллер, стал никому не известным отцом одного из самых известных лохотронов в мире. Он брал деньги в рост и обещал 10% прибыли в месяц, за что получил прозвище 520%. Естественно, что никакого прибыльного дела не было, а метод назывался “занимаем у Петра чтобы заплатить Павлу”. Украсть ему удалось около миллиона долларов, что в сегодняшнем эквиваленте будет около 25 миллионов.

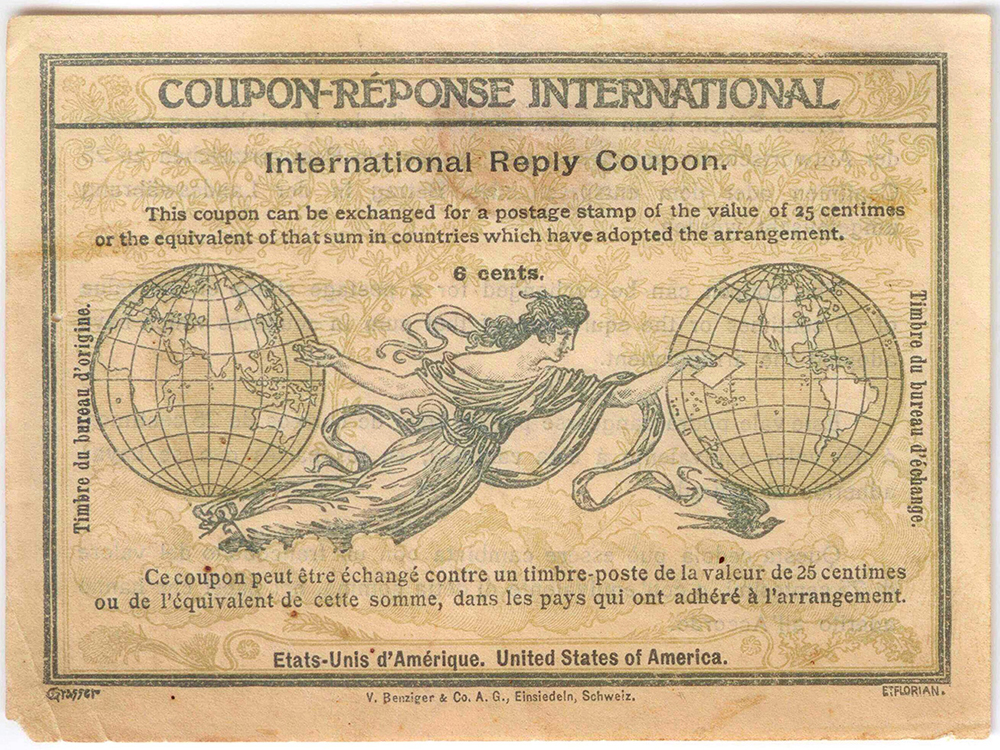

Чарльз Понци поступил немного хитрее. В качестве легенды о том, как он делает деньги, ему посчастливилось обнаружить то, что сейчас назвали бы vulnerability, дырку в системе. В то время существовала такая вещь, как международные ответные купоны (International Reply Coupon). Вы пишете письмо в далёкую страну, в ответном письме вам приходит купон, который вы можете обменять в любом почтовом отделении на марки, чтобы и дальше писать письма в далёкие страны. Купон в далёкой стране стоит цент, а марок вам в вашей стране выдают на шесть центов. Купить там, продать здесь, разницу в карман, повторить. Это называется арбитраж.

Как вы уже догадываетесь, Понци был не настолько дурак, чтобы всерьез заморачиваться с подобными хитроумными транзакциями, да еще и с такой мизерной маржей. Он сразу пошёл искать инвестиции под это прибыльное дело. И если Миллер предлагал своим горе-вкладчикам 10% в месяц, а Берни Мэдофф 12-20% в год, то Карло Понци не мелочился и удваивал ваши инвестиции за 90 дней. А как осмелел, так и вообще, за 45 дней. Берёшь у Петра и платишь Павлу. Пока лох прёт как лосось на нерест, всё красиво – снял офис, ходишь деловой, купаешься в деньгах, поймал бога за бороду. Но большие деньги скрыть трудно, кому-то становится завидно, кто-то припоминает старые обиды, откуда-то появляются журналисты, полиция и налоговая.

Звезда Понци сияла год, пока финансовые журналисты не подсчитали, что для оборотов по его схеме, в системе должно циркулировать около 160 миллионов этих купонов, тогда как в реальности их было 27 тысяч. Скандал, шумиха, копы, обманутые вкладчики, газетные заголовки. Карло нанёс финансового ущерба на 20 миллионов, в 1920 это было почти 200 миллионов по сегодняшним меркам. Почти как Волк с Уолл-Стрит.

Посадили Понци на пять лет по одному обвинению, отсидел он три с половиной, и как только вышел – предъявили ещё с десяток. Он тягался с Верховным Судом выступая в качестве собственного адвокат (ведь денег не было), и даже от большинства обвинений отбился, но по оставшимся его таки посадили снова, как злостного преступника. Забавно то, что сидя в тюрьме он получал рождественские открытки от своих вкладчиков, а некоторые даже просили у него совета как получше пристроить свои денежки. Пока в мире не перевелись ленивые и жадные люди – ловкие и дерзкие ребята всегда смогут заработать. Вбейте в гугле «FTX crypto collapse» – это вот только-только схлопнулся четвертый по размерам криптообменник, сколлапсировав на 50 миллиардов долларов, а его основатель и мрачные прогнозы о судьбе криптовалют еще не сошли с передовиц медиа. Такие вот easy money.