Этот сезон подкаста представляет из себя авторский пересказ отдельных глав из книги Warnings: Finding Cassandras to Stop Catastrophes. Если есть возможность – обязательно прочитайте в оригинале. Totally worth it. Или можете удовольствоваться моим пересказом 🙂

Часть 1 | Часть 2 | Часть 3 | Часть 4 | Часть 5

Страной невыученных уроков для человечества станет мир, в котором сегодняшний день будет вспоминаться с ностальгической тоской. Предсказывать каким он будет, и как мы там окажемся – дело специалистов или безумцев. Но причины известны уже сегодня: жадность и близорукость. Есть одна страшная, интересная и очень поучительная история о близорукой жадности рода людского. Это не Братья Гримм, и не Томас Лиготти. Это история Великой Рецессии – финансового кризиса 2007-2008 годов.

Неискушенные читатели что-то слышали краем уха про что-то происходящее с американскими банками, астрономические суммы денег исчезнувшие неизвестно как и неизвестно куда, и какие-то отголоски в Европе. Скучная история, которая вряд ли напрямую затронула жителей Восточной Европы. Если не знать деталей.

Началось всё с того, что в Америке в начале 2000х было много доступных денег. Кредитная ставка Федерального резерва составлявшая в мае 2000 6,5% снизилась до 1,75% в декабре 2001, и до 1% в июне 2003 – самой низкой точки за 45 лет. Невысокая процентная ставка – невысокий заработок для тех, кто даёт деньги в долг. Бедным банкирам не хватает на еду. Это один из стимулов (incentives) в общей цепной реакции.

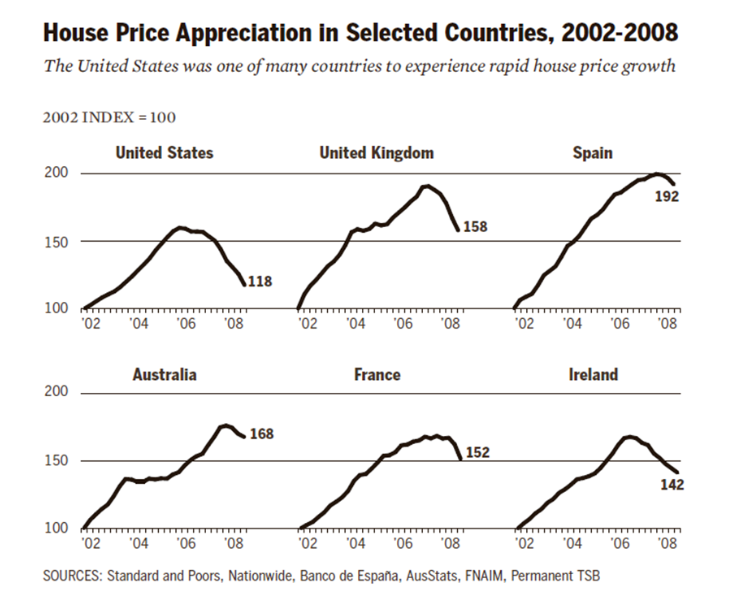

С 1998 по 2006 год стоимость недвижимости в Америке выросла на 124%. Недвижимость – это прекрасная инвестиция, как думают некоторые. А если на обычном кредитовании населения много не заработаешь, то можно заработать на продаже недвижимости: кредитуешь строительные компании под постройку, кредитуешь население под покупку. Тем более, что в Америке существует Community Reinvestment Act (CRA) (1977) – федеральный закон призванный стимулировать коммерческие банки и сберегательные ассоциации помогать удовлетворять потребности заемщиков во всех сегментах общества, включая домохозяйства с низким и умеренным доходом. Каждый американец должен иметь право на свой кусочек Американской Мечты.

В рамках CRA в период 1993-1998 в экономику было вброшено 467 миллиардов долларов. Так рос и наливался пузырь рынка недвижимости (housing bubble), причем не только в Америке, но и в других странах. Пузырь не может расти вечно, и когда он начинает сдуваться (стоимость недвижимости не может быть нулевой, как бы всё плохо ни было, потому “сдувается”, а не “лопается”) то заёмщики обнаруживают, что их дом стоит меньше, чем они должны за него банку. Это отрицательный капитал (negative equity). Но мы немного забежали вперёд.

Ипотека и секьюритизация

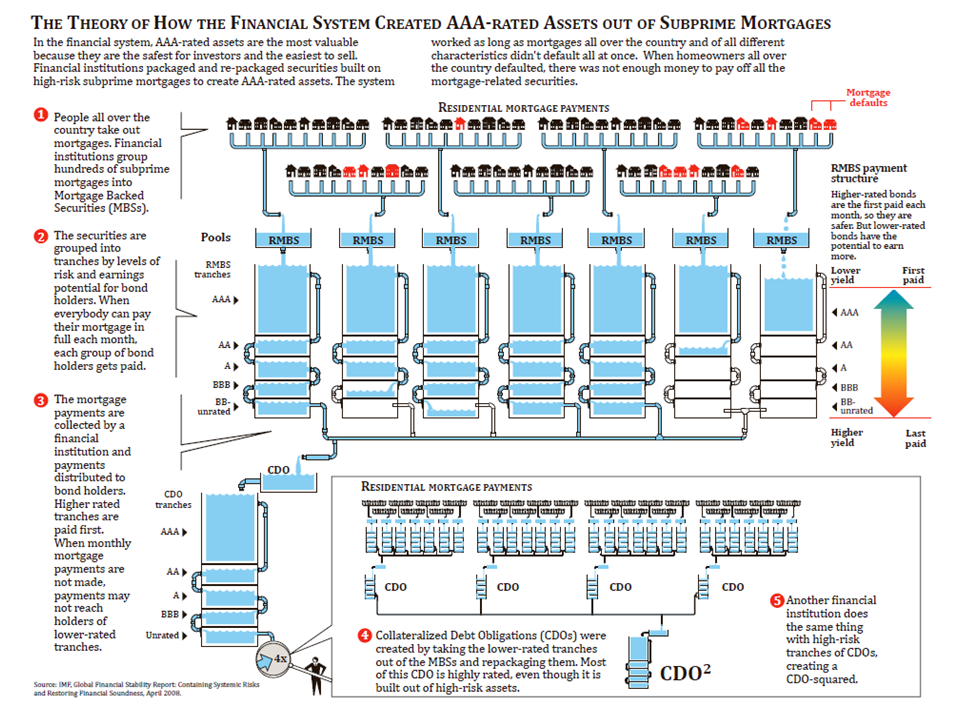

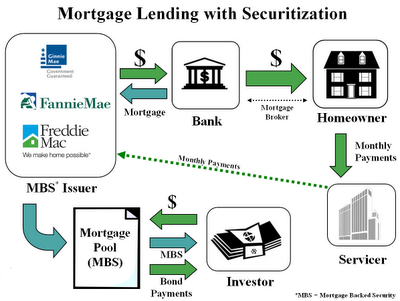

Вспоминаем о бедных банкирах, которым не хватает на еду. Как еще заработать денег? Секьюритизация, то бишь производство (и прибыльная продажа, ради которой всё затевается) ценных бумаг. Если вы банк, то чем торговать? Американской мечтой! Easy money! В стране бум недвижимости, застройщики берут кредиты, население берёт кредиты, вам должна уйма народу. У вас на руках имеется поток нала (cash flow) – каждый месяц должники заносят денег в уплату кредита. Если у вас есть чужой долг, который сочится деньгами, то можно продать часть этого потока желающим. Упаковали n-ное количество выплат капающих по ипотеке в условную ценную бумагу владельцу которой будет перепадать часть этого потока, и – вуаля! – у вас на руках residential mortgage-backed security – ипотечная ценная бумага (RMBS).

Продаются они в зависимости от приоритетности, гарантий и размеров выплат. Сначала капает держателям бумаг класса ААА – это сливки. Низкая доходность, прочные гарантии, первый приоритет. Потом АА, А, ВВВ, ВВ- и unrated (стреманина). У стремных бумаг, по которым капает позже всех, самая высокая доходность, как плата за риск.

Обеспеченные долговые обязательства (CDO)

Как продать пропавший сыр? Как дорогой французский. Вонючий, с плесенью, соплеобразный, пальчики оближешь. Как продать стремные финансовые продукты? Переупаковать, дать им рейтинг ААА, заявить высокую доходность. Так появляются обеспеченные долговые обязательства (collateralized debt obligations, CDO). Кто-то кому-то кому-то несколько раз регулярно должен, а по итогу вам. Вы не переживайте, гарантии железные, этот поц будет платить как миленький, их там таких десятки тысяч, кто платит за свой кусочек American Dream. “Это передовой финансовый инструмент, наши алгоритмы и специалисты всё просчитали, доход выше чем у облигаций федерального займа, риски минимальны, всё красиво”. Говорят это вам очень серьезные люди, у которых очень много денег, очень серьезными словами. И пока деньги капают, это какое-то время работает.

А потом сыр оказывается не изысканным, а пропавшим. Сейчас мы откопаем зарытую собаку.

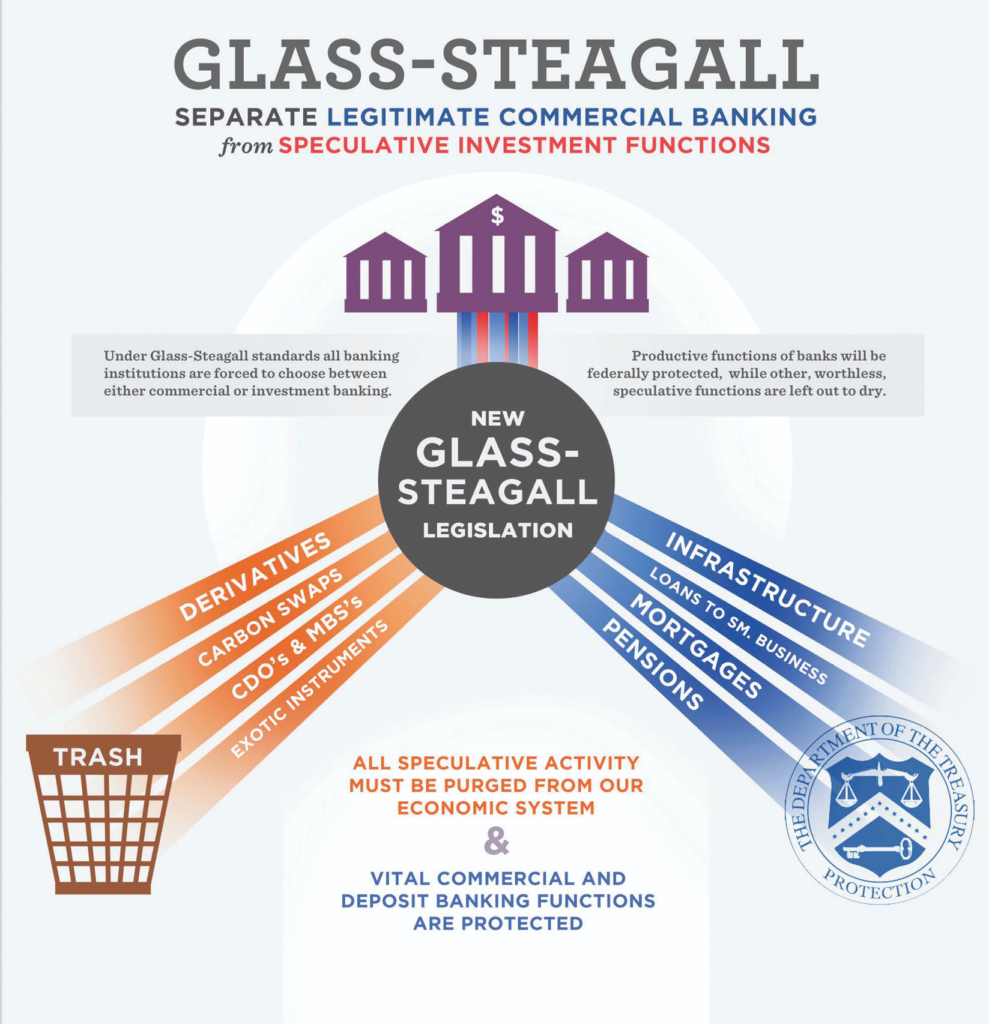

Дерегуляция

В Америке был замечательный закон Glass–Steagall legislation, который разграничивал инвестиционные и коммерческие банки, обязывая их бережно относиться к деньгам населения. Вы либо берете депозиты, либо мутите со всякими негосударственными ценными бумагами. Одно из двух. И по-хорошему, вклады должны быть застрахованы.

В 1999 два положения, налагающие ограничения на взаимодействие банков и фирм ценных бумаг, были аннулированы. Банк может и брать у народа депозиты, и потом играться с этими деньгами, чтобы на этом заработать. А на рынке кроме частных банков есть предприятия “под крылышком у государства” (government-sponsored enterprise, GSE). Им тоже очень хочется денег, у них те же стимулы, что и у частных банков, и они начинают конкурировать друг с другом, кто больше заработает на выдаче кредитов и продаже чужих долгов.

Причины

- Гуманная монетарная политика Федерального Резерва приводит к сниженной процентной ставке (Fed’s Easy Monetary Policy), много доступных денег.

- Политика “каждому американцу — по кусочку мечты!” создает предпосылки для бума недвижимости и начала образования пузыря (Politics for High Home Ownership)

- Секьюритизация GSE Fannie Maye и Freddie Mac. Простым языком, предприятиям “под крылышком у государства” дали зеленый свет торговать переупакованным ипотечным кредитным долгом населения. Теми самыми MBS. Дали добро, закрыли глаза и отвернулись.

- Слабая регуляция деятельности экономических игроков, требований к выдаче кредитов, созданию и торговли финансовыми продуктами (securities). (Lax regulation by Securities Exchanges Commission (SEC) and States)

- ЖАДНОСТЬ ЧЕЛОВЕЧЕСКАЯ (Human Greed)

В сфере финансов рычаг или leverage (или «gearing» в Великобритании и Австралии) — это любой метод, предполагающий заимствование средств для покупки вещей в надежде на то, что будущая прибыль во много раз превысит стоимость заимствования. Много ликвидности – много денег, которые можно пустить в оборот (Too much liquidity). Too much leverage – это банки берут еще больше долгов, увеличивая финансовый рычаг, чтобы выдать ещё больше кредитов, напаковать еще больше securities, и продать их.

Почти все предпосылки для пиздеца готовы.

Кредитная вакханалия

Ключевое слово, которое стоит запомнить, та самая игла в яйце Кощея – субстандартный (subprime) кредит, с ударением на первое слово. Государство дало добро, отпустило вожжи, американцы хотят свой домик. Кто мы такие, чтобы отказывать малоимущим, сирым и убогим? Если обычно при выдаче кредита к вам будут тщательно принюхиваться, то тут сложилась ситуация, когда, цитируя сотрудника компании Countrywide, которая активно участвовала в процессе, “Если у вас есть пульс – мы дадим вам кредит”. Потому, субстандартный, что требования к выдаче ниже не только стандарта, но даже плинтуса.

Представьте, вы приходите брать кредит на покупку целого дома. У вас не просят никакой демонстрации доходов, наличия имущества, средств к существованию, работы. Паспорта достаточно. Мало того, вам даже могут шепнуть, что вы либо сами приврите, либо мы вам пририсуем недостающее. Эти займы так и назвали “займы лжецов” (liar loans) или же NINJA — No proof of Income, No Job, or Assets. Держи свой кредит, ниндзя-голодранец.

Эти стремные займы нищих ниндзя были упакованы в MBS, потом в CDO, а потом их, как товар надо еще оценить. Это делают рейтинговые агентства (Appraisers and Credit Rating agencies), самые крупные из которых Moody’s, Standard & Poor’s, и есть еще Fitch. Это люди, которые на самые мусорные облигации ставили рейтиинг ААА – “Ровно, чётко и красиво”.

Ипотечное страхование

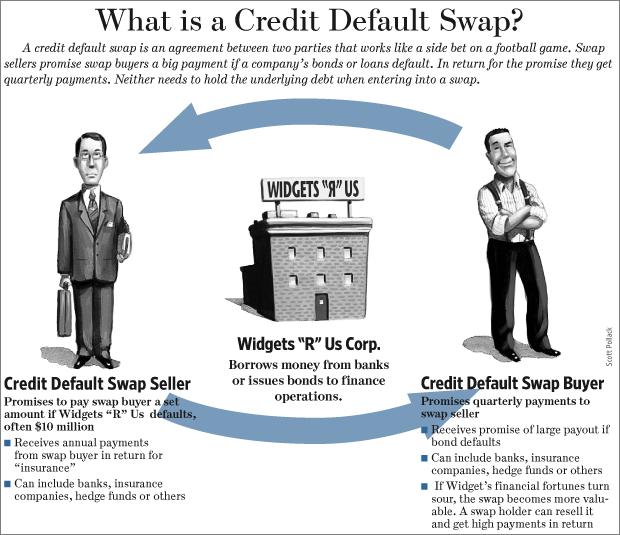

Покупая ценные бумаги можно застраховать себя на случай дефолта заемщика. Вы идёте в mortgage insurance company, а именно в монструозную AIG, и покупаете ещё один вид финансового дериватива – кредитный своп (Credit Default Swap). Вы заносите страховщику определенную сумму, регулярно, или раз в год, и спите спокойно. Если у первичного заемщика случится дефолт, и ваши ипотечные ценные бумаги окажутся в зоне риска неуплаты, то страховщик покупает этот долг у вас за озвученную стоимость, вы греете душу деньгами, а страховщик (который теперь держатель долга) идёт к заемщику – продавать его дом на аукционе, жену с детьми в рабство, а печень на чёрном рынке.

Дефолт

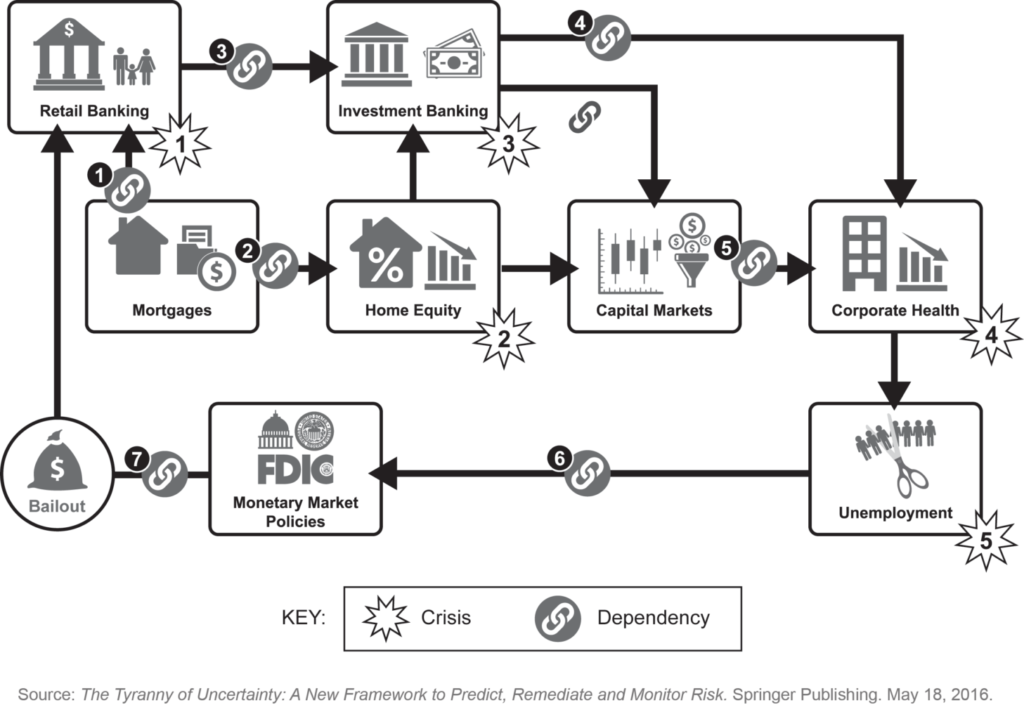

Вот теперь всё готово. Достаточно, чтобы все те кредиты перестали сочиться деньгами. И это происходит в 2005, когда федеральная кредитная ставка начинает повышаться, кредиты начинают дорожать. Большинство ипотечных кредитов было выдано под плавающую ставку (adjustable rate mortgage) – первые несколько лет всё было хорошо, а потом вместо кусочка Американской мечты у заемщика на руках оказывается отрицательный капитал (negative equity) упомянутый ранее.

Начинаются заморозки кредитов (credit freeze), выселения (evictions) с попыткой продать кому-то этот дом (mortgage foreclosures). Отсюда, на самом деле, термин CDO – Collateralized Debt Obligation. Гарантия уплаты кредита обеспечена стоимостью недвижимости, которая выступает коллатералью (collateral). Расчёт на то, что дом продастся другому клиенту и снова будет приносить деньги. А кому продавать, если все, кто хотел и мог, свой кредит взяли, а кто мог – уже дефолтнулись? Вместо многомиллиардного спрятанного в непонятные неспециалисту финансовые продукты долга, оказывается вакуум.

Представьте себе гипотетическую сцену, где большой город начинает проваливаться в подземные каверны промытые водой. Денег не хватает ни у кого причастного к этому долгу: ни у тех, кто должен платить, ни у тех, кто это переупаковал и перепродал, ни у тех, кто давал гарантии, ни у тех, кто это страховал. Эти кавернозные финансовые пустоты заползают в самое сердце финансовой системы не одной страны. Все жили и вели себя так, будто там деньги, а когда они понадобились – там оказалось ничего.

Банки оказываются под угрозой схлопывания, GSE Fannie Mae и Freddie Mac, страховщики AGI тоже на грани коллапса. Запускается Trouble Asset Relief Program (TARP) и ещё ряд федеральных программ по спасению экономики. В банки вливается ликвидность, проклятые облигации выкупаются, Казначейство (U.S. Treasury) и Федеральная корпорация по страхованию вкладов (Federal Deposit Insurance Corporation, FDIC) вливают миллиарды заполняя образовавшийся вакуум. Начинаются поглощения одних финансовых институций другими.

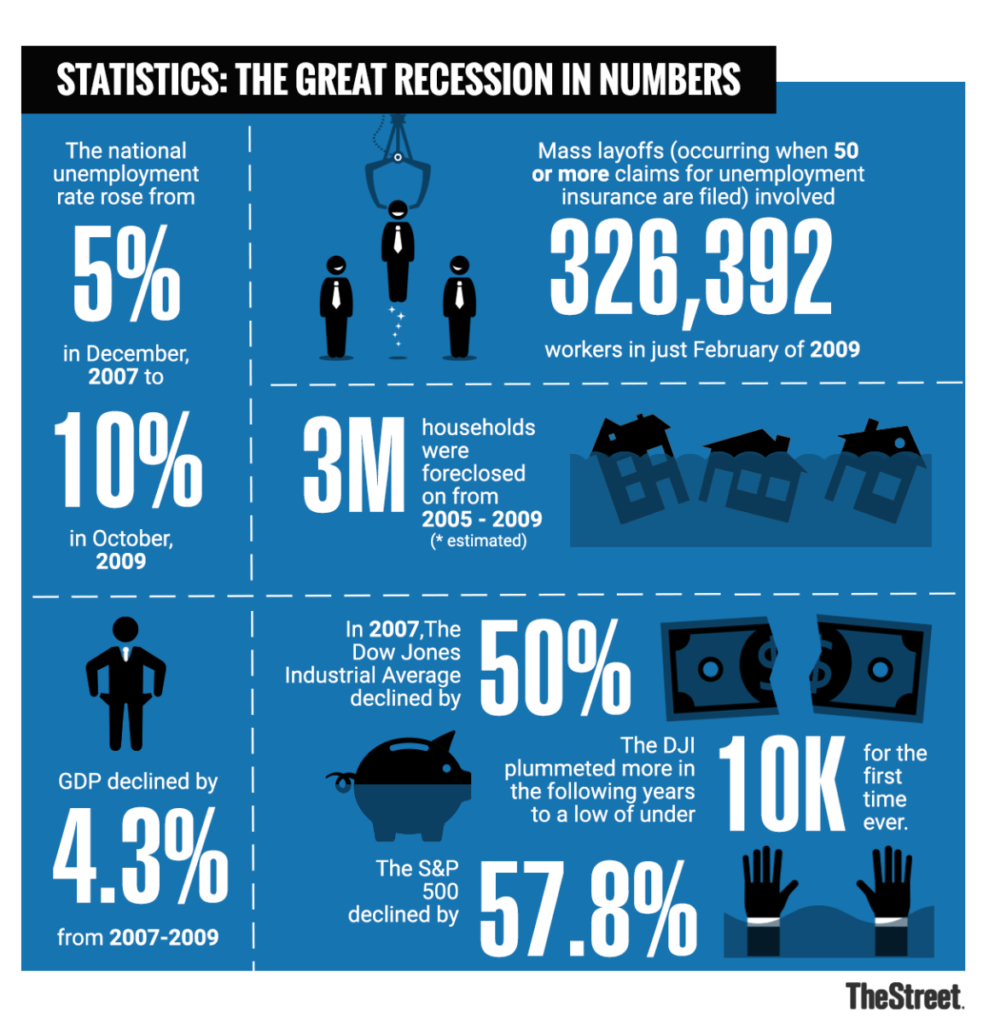

Проседает ВВП и стоимости недвижимости, рекордно падают индексы Standard & Poor’s 500 и Dow Jones Industrial, безработица вырастает до 9%, миллионы ипотечных домов отобраны у жильцов и пустуют. Падает рождаемость, растёт уровень суицида.

Женщина предсказавшая крах Уолл-Стрит

Можно ли было предсказать этот кризис? Был целый ряд экономистов, которые били тревогу. Одного из них, Нуриэля Рубини даже прозвали Dr.Doom за его мрачные прогнозы. Рекомендую почитать, что он пишет в последнее время. К хору Кассандр примазался даже Нассим Талеб со своей концепцией антихрупкости и агрессивным маркетингом своих книг.

Мередит Уитни, американская бизнесвумен, которую с тех времён стали называть “Оракулом Уолл-Стрит”, опубликовала 31 октября 2007 года разгромный аналитический отчёт, в котором она писала, что CitiGroup, крупнейши банк в США, имеет серьезные проблемы с капиталом и необоснованно высокие дивиденды. Если попросту, то это значило, что колосс американской финансовой системы стоит на глиняных ногах.

Отчёт вызвал нешуточный резонанс, у банка возникли проблемы с инвесторами, стоимостью акций, сотрудниками, всё начало рушиться. Сотрудников, которые, как и Мередит Уитни, били тревогу, замолчали и ушли. Начались массовые сокращения кадров. К ноябрю 2008 банк держался на плаву только благодаря влитым миллиардам, но всё равно тонул. Руководство огласило о планах уволить еще пятьдесять две тысячи сотрудников вслед за уже уволенными двадцатью тремя тысячами. Вместе с заявлением о том, что раньше 2010 прибыльности ждать не приходится, это прозвучало как похоронный звон. Стоявший в 2006 году триста миллиардов долларов крупнейший на тот момент банк в мире, к 2008 потерял около 98% своей стоимости.

А Мередит Уитни разглядела это проблемы раньше других, не будучи подверженной близорукой жадности. Просто потому, что у неё не было стимулов, которые руководили многочисленными участниками этой золотой лихорадки.

Но жадность вечна, и нет пророка в своём отечестве.